年)》,在金融严监管下,理财增长大幅放缓,同业理财剧烈下滑,机构资金来源收缩。强监管下理财负债结构大幅调整,资产端债券、非标占比回落,股权类风险资产比重持续上升。

2017年理财余额29.54万亿,同比增长1.69%,历史上首次大幅低于M2和社融增速。上半年理财缩水6700亿,下半年则新增1.16万亿。

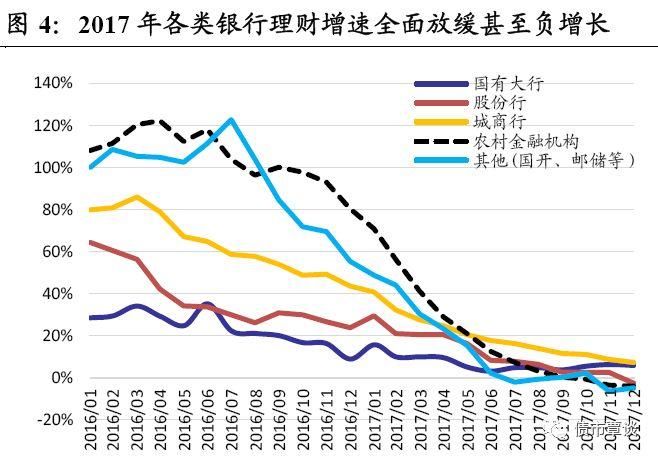

结构上,大行、股份行、城商行、农商行理财余额分别为9.97万亿、11.95万亿、4.72万亿、1.57万亿,同比为5.7%、-2.4%、7.3%和-4.3%,股份行和小农商行降幅显著。

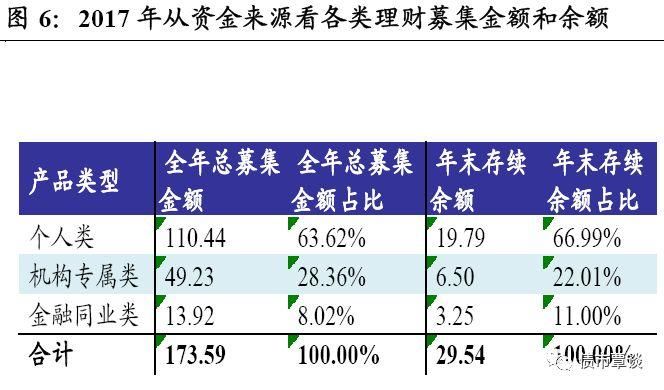

来源上,同业理财剧烈收缩,个人理财成竞争焦点,机构理财缩水,零售客户占比大幅提升,资金来源更加稳定。同业理财较年初缩水3.4万亿,降幅51%,机构理财比年初下降1万亿。

债券、非标配置压缩,股权类等其他风险资产成为重要新增投向。债券占比42.2%,非标占比16.2%,权益类资产占比达到9.47%,在债市慢熊、非标去杠杆和负债端成本压力刚性的金融下,低收益债券和货币类工具压缩,权益类等风险资产成为重要新增投向。

债券投向上,利率债占8.11%,较年初缩水1288亿至2.4万亿;信用债占为34.08%,较年初从10.19万亿降至10.07万亿。债券配置上半年缩水剧烈、下半年止跌回升,先抑后扬。

总结与展望。尽管17下半年理财增速暂稳,但随着大资管新规落地,18年中小银行理财仍面临流动性冲击和缩量压力;机构资金占比下降,零售客户份额上升,理财资金稳定性逐步增强;理财风险偏好下降,相对利好NCD、金融债和高等级信用债,同时,对权益类风险资产投资正处上升趋势。

2月2日中债登发布《中国银行业理财市场年报(2017年)》,我们对2017年银行理财市场进行总结。

理财增长降至有史以来最低增速。2017年,全国591家银行累计发行理财产品25.77万只,累计募集资金173.59万亿元,较16年增长3.36%。理财余额达29.54万亿,较年初新增0.49万亿,比16年少增5.06万亿,同比增速从2016年的23.6%下降至1.69%,较2012-16年复合平均增速下滑超过40个百分点,在历史上首次大幅低于M2和社融扩张增速。

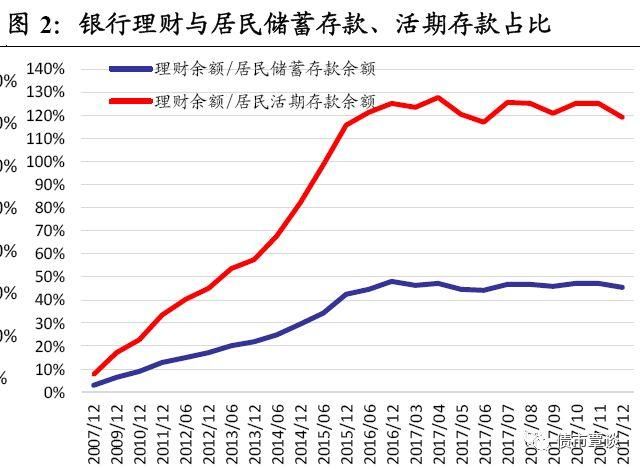

存款搬家出表势头有所逆转。与居民储蓄存款相比,银行理财占表内储蓄存款之比为45.3%,较年初下滑2.6个百分点;与24.8万亿居民活期存款比,银行理财占活期存款比则高达119%,较年初回落6.4个百分点。自2007年有数据以来,过去理财占表内储蓄存款和活期存款比例一直不断走高,也与利率市场化和存款出表的大方向一致,但在2017年,历史上则首次出现理财与存款增长此消彼长的现象,严监管下,资金从表外向表内回归。

①国有5大行理财余额9.97万亿,占比33.75%,较年初扩大1.3个百分点,同比增5.7%(16年8.8%);

②股份行理财余额11.95万亿,占比40.5%,仍是第一大理财发行主体,但较年初显著下滑1.7个百分点,同比由正转负,从16年23.6%跌至-2.4%,金融降杠杆效果显著;

③城商行理财余额4.72万亿,占比微升0.8个百分点至16%,同比剧烈下滑至7.3%(16年43.3%),扩张大幅放缓;

④农村金融机构理财余额1.57万亿,占比微降至5.3%,同比增速从2016年的猛增80.2%逆转为下跌-4.3%,从表外扩入收缩阶段。

2017年金融严监管下,各类银行的理财增长首次回落至比表内总资产增长还要更低的水平,17年全国大行、股份行、城商行、农商行总资产增长已降至7.1%、3.1%、12.3%和9.8%,而理财扩张更为低迷,强监管下,中小银行告别2015-16年的理财时代,进入全面主动收缩阶段。

从投资者类型看,同业理财剧烈收缩,个人理财成竞争焦点,机构资金来源式微,零售客户占比大幅提升,资金来源更趋稳定。具体而言,

同业理财剧烈收缩,余额仅剩3.25万亿,较年初锐减3.4万亿,降幅达51.13%,占全部理财余额11%。较年初猛跌11.88个百分点。在各类资金来源中规模与占比降幅最为剧烈,创下2015年以来最低,标志着银行资金空转风险大幅消退。

机构理财也大幅收缩,余额6.5万亿,比年初下降1万亿,占比22.01%,相比16年下滑13.6个百分点,在融资收紧下,企业对内部现金资产消耗明显加剧,流动性趋紧。

一般个人理财余额14.6万亿,占比49.4%,较年初提高8.68个百分点;高资产净值产品余额达到2.91万亿,占到9.85%。两者合计占59.3%,较上年猛烈提升12.9个百分点。

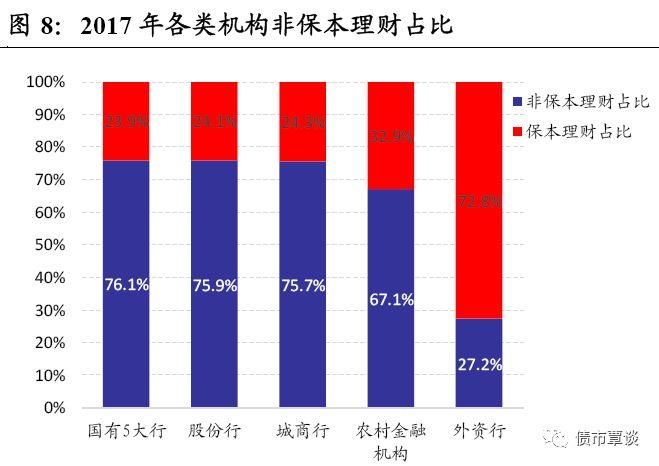

从保本和非保本看,保本理财规模猛增,非保本余额与占比双双下降。截止2017年末,非保本理财余额22.17万亿,同比下降4.1%,占比75%,较年初回落4.5个百分点;而保本产品余额7.37万亿,较年初猛增24.1%,占比为24.95%。

从各类银行分类看,国有5大行非保本理财占比最高,达到76.06%,股份行占到75.9%,城商行占比75.7%,农商行占比偏低为67.06%,而外资行非保本产品占比最低,仅为27.2%。

从大类资产配置看,标准化固收类资产(债券、银行存款、拆放同业和买入返售)占到67.56%,非标占比16.2%,而权益、公募等其它资产占到16.2%。具体而言,

债券仍是理财配置的最重要资产,占比较16年回落1.6个百分点至42.19%,总量余额12.46万亿,较年初缩水2494亿,但与6月半年报时点相比,债券下半年持仓反而新增3986亿,需求的触底反弹使得下半年尤其信用债市场保持平稳,未重演4-5月集中赎回、被动抛售行情。

现金及银行存款占比下滑至13.9%,较年初和年中分别回落1和2.7个百分点,余额4.1万亿,较年初缩水7191亿。主要由于负债端成本压力高企,低收益货币类资产需求减少,再配置投向其他高收益资产。

非标资产占比16.22%,较年初回落1.3个百分点,与年中比变化不大,总量余额4.79万亿,较16年压缩2895亿,但下半年有所企稳回升。

权益类风险资产成为理财资金重要新增投向,占资产配置比重达到9.47%,规模达2.79万亿,与2015年末相比(16年数据未披露),在2年时间内,新增规模近1万亿,占比扩大1.63个百分点。在债市慢熊、非标去杠杆的金融下,银行只能提高风险偏好、爬升风险收益曲线以获取更高收益率。

信用债投资占比持续压缩,但仍是最大持仓主体。从理财的债券投资结构看,2017年债券投资总额为12.46万亿,占比42.2%,较年初下降近2500亿。其中,利率债(包括国债、地方债、金融债和支持机构债)占比8.11%,与年初比下滑0.58个百分点,投资总额缩水1288亿至2.4万亿,降幅为5.1%;而信用债占比下滑近1个百分点至34.08%,投资额从10.19万亿下降至10.07万亿,降幅为1.18%。

与6月半年报时点相比,上半年缩水剧烈、下半年止跌回升,先抑后扬。上半年理财投资的利率债余额相比年初缩水3363亿,信用债缩水3116亿,占比分别下滑1和0.3个百分点至7.71%和34.8%,但下半年持仓则止跌回升,利率债和信用债余额分别回升2076亿和1910亿,利率债占比攀升0.4个百分点至8.11%,而信用债占比进一步下滑0.72个百分点,反映出17年债券熊市中上半场表现为流动性冲击,利率债降幅更猛,而下半场信用冲击开始蔓延,理财风险偏好下降,对利率债需求强于信用。

展望未来,银行理财余额仍面临一定缩水压力。尽管17年同业理财规模和占比剧烈收缩,资金空转风险大幅消退,下半年股份行、城商行理财还出现止跌回升势头。但2018年随着大资管新规落地,尤其净值法估值、期限错配、打破刚兑和资金池等更严格政策发布,中小银行理财规模面临下滑压力,仍是债市需求的“缩量”机构。

但机构资金来源占比明显下降,零售客户份额上升,资金稳定性更好。过去许多银行通过机构资金、同业理财等来冲规模,放大了市场流动性波动,但17年来自机构和金融同业的资金占比大幅下滑13.5个百分点,零售理财逆势扩张,零售客户对市场利率的性小,理财资金的稳定性将逐步增加。

理财资金风险偏好下降,由于面临向净值型转型压力,为避免短期净值亏损或大幅波动,引发赎回和流动性风险,过去委外加杠杆或信用资质下沉策略难再适用,理财资金对信用风险更加谨慎,更偏好短久期的NCD、ABS、3年左右金融债和高等级信用债。

权益类资产投资仍处于上升通道。大类资产上,严监管下银行对债券、非标需求难再明显提升,而经济复苏延续、整体温和通胀、企业盈利强劲的更利于权益类资产,从长远看,理财对于资本市场多资产、多策略的配置需求仍将不断上升。